Regular a Uber y Rappi en México: SAT, CDMX y reforma laboral, nuevo capítulo

José Soto Galindo

13 mayo, 2019

En abril de 2019 se vivió otro capítulo en la regulación de distintos negocios de la economía digital que operan en México, principalmente los servicios de transporte a través de plataformas digitales (Uber, Cabify, DiDi, Urbvan, Jetty, Beat, Bolt y las que se sumen esta semana) y los servicios de entrega de comida a domicilio a través de plataformas digitales (Rappi, Uber Eats, Postmates, Cornershop, Sin Delantal y las que se sumen esta semana).

En el tablero del control público sobre los actores privados se produjeron tres hechos:

- el Servicio de Administración Tributaria (SAT) echó a andar la resolución miscelánea que permite a Uber y a Rappi —utilizo Uber y Rappi como genéricos, por ser compañías líderes en sus respectivos segmentos— retener IVA e ISR a sus socios conductores y mensajeros, en un modelo parecido al diseñado por Airbnb y distintas administraciones estatales para el cobro del impuesto local al hospedaje, pero sin obligatoriedad de retención en el caso del SAT;

- la Ciudad de México actualizó el marco regulatorio para Uber, impuso obligaciones de registro público y verificación periódica de unidades y conductores y refrendó un espíritu de diferenciación entre las plataformas digitales y los servicios de taxi tradicional (prohibición de cobro en efectivo, valor mínimo del automóvil),

- el Congreso de la Unión reformó la Ley Federal del Trabajo sin abordar la relación laboral de Uber y Rappi con quienes utilizan estas plataformas para generar ingresos económicos.

Los distintos niveles y alcances regulatorios parecen buenas noticias: se obtendrán mayores beneficios públicos por las operaciones de estos negocios, lo que puede repercutir en mejores servicios ciudadanos y en un piso más parejo para los actores económicos. Pero son noticias agridulces si notamos que la regulación tributaria se enfoca en los contribuyentes cautivos —los socios conductores, obligados desde siempre a reportar IVA e ISR al Servicio de Administración Tributaria (SAT)— y evita fiscalizar las ganancias de las compañías con residencia extranjera. Y son malas noticias —si no pésimas— que en materia laboral se perpetúen las condiciones de desprotección laboral, desprotección social y vulnerabilidad económica de las personas que utilizan estas plataformas como fuentes de recursos económicos. La regulación de Uber, Airbnb y Rappi significa mucho más que sólo cobrar impuestos.

| Tabla de tasas de retención | ||

|---|---|---|

| Monto del ingreso mensual | Tasa de retención (%) | |

| $ | ISR | IVA |

| Hasta $25,000.00 | 3 | 8 |

| Hasta $35,000.00 | 4 | 8 |

| Hasta $50,000.00 | 5 | 8 |

| Más de $50,000.00 | 9 | 8 |

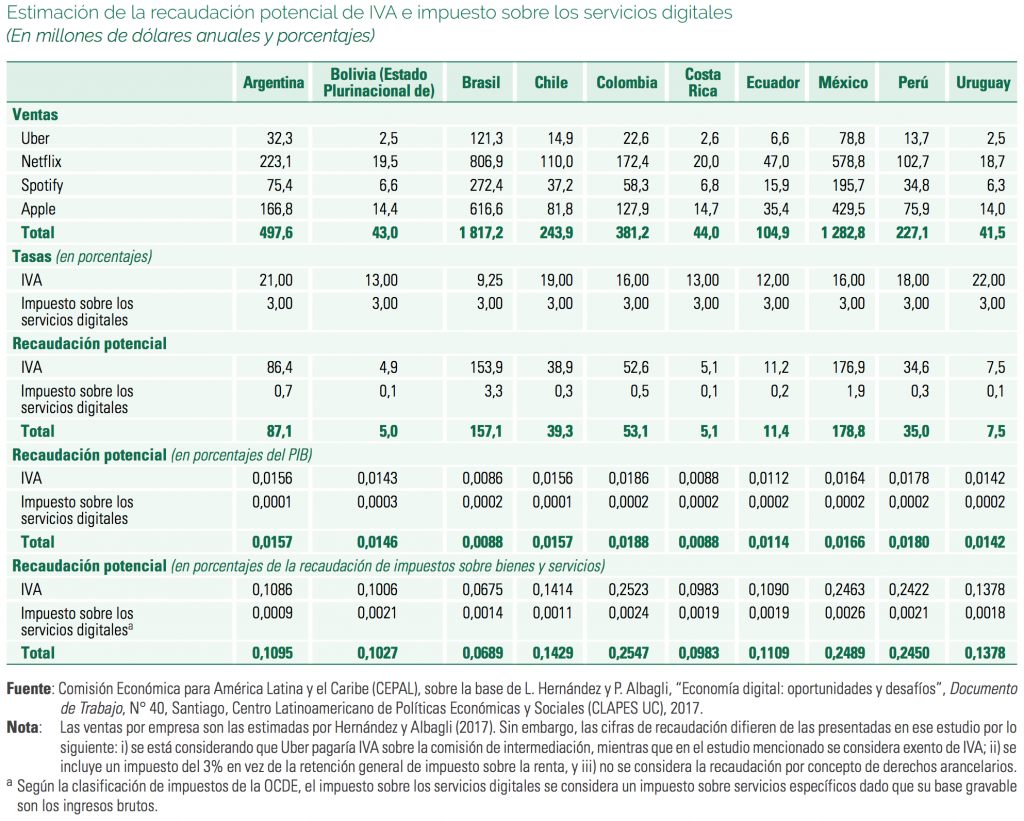

En materia tributaria, se crearon condiciones para retener IVA e ISR a los conductores, sin fiscalizar las utilidades generadas en México por las compañías con residencia fuera del país. Se calcula que Uber generó ingresos gravables con el impuesto sobre la renta (ISR) por 78 millones de dólares en 2016 en México, lo que habría contribuido con 23.6 millones al fisco (unos 446 millones de pesos al tipo de cambio promedio de 2016), según un estudio de los investigadores Leonardo Hernández y Pinjas Albagli citado por la Cepal.

Es cierto: el SAT necesita mucho más que una resolución miscelánea fiscal para imponer nuevas obligaciones a Uber y otras compañías con sede en el extranjero. Requiere modificaciones legales diseñadas en el Congreso de la Unión, como la propuesta por el PRD en septiembre de 2018 u otras, como la sugerida por la Cepal con base en un diseño de la OCDE. Pero démosle una estrellita por encaminarse hacia una fiscalización estricta de las plataformas digitales. Si no obtiene del Congreso nuevas herramientas de fiscalización, deberá cerrar la pinza haciendo obligatoria la retención de IVA e ISR a conductores y mensajeros y cruzando información con registros públicos como el impuesto por la Ciudad de México, lo que le permitirá crear un censo global de contribuyentes y dimensionar el tamaño real del negocio de cada plataforma digital.

Donde la regulación de abril quedó todo a deber fue en materia laboral. Se dejó en la indefensión —o en el limbo o en la precariedad o a su perra suerte— a quienes utilizan las plataformas como opciones para autoemplearse y generar ingresos económicos. Se perdió una oportunidad para normar la relación laboral con las plataformas digitales. Los conductores y mensajeros seguirán trabajando como “contratistas privados” o, en los términos del SAT, como “personas físicas que presten de forma independiente el servicio de transporte terrestre de pasajeros o entrega de alimentos preparados a través de plataformas tecnológicas”, mientras que la obligación social de las plataformas con seguirá siendo una ilusión.

Al final del día el costo regulatorio será trasladado a los usuarios y no habrá manera de distinguirlo pues las tarifas no están reguladas. Este capítulo termina, nuevamente, con los trabajadores de la economía digital más precarizados y los consumidores, más exprimidos.

Este artículo originalmente se publicó en El Economista el 12 de mayo de 2019.

Suscríbete a mi newsletter sobre privacidad y sociedad de la información: economía digital, comercio electrónico, periodismo. La publico cada martes a las 6am.

Puedes darte de baja en cualquier momento dando clic en el enlace de cancelación de suscripción de mis correos electrónicos.

Acá, mi aviso de privacidad y el de Mailchimp (Intuit), el servicio que uso para el envío de newsletters.